With-Profits-Produkte

Hier finden Sie Informationen zu Freelax, Airbag, Swing, Go und Vorsorgemanagement - unseren With-Profits-Produkten, die nicht mehr im Neugeschäft erhältlich sind.

Login

Login

Hier finden Sie Informationen zu Freelax, Airbag, Swing, Go und Vorsorgemanagement - unseren With-Profits-Produkten, die nicht mehr im Neugeschäft erhältlich sind.

Mit Ihrem With-Profits-Produkt von Standard Life haben Sie sich für eine Anlageform abseits des Mainstream entschieden. Das Besondere: Chancen und Risiken werden von vielen Schultern getragen. Idealerweise fällt dadurch die Schwankungsbreite Ihres Investments geringer aus. Sollten Sie sich fragen, wie genau wie wir das erreichen und welche Faktoren am Ende bestimmen, welche Rendite Sie erwarten dürfen, dann schauen Sie doch mal in die beiden Dokumente unten. Dort haben wir Ihnen die wichtigsten Informationen und Details zusammengetragen. Sie werden sehen: Das With-Profits-Konzept funktioniert. Es lohnt sich dran zu bleiben!

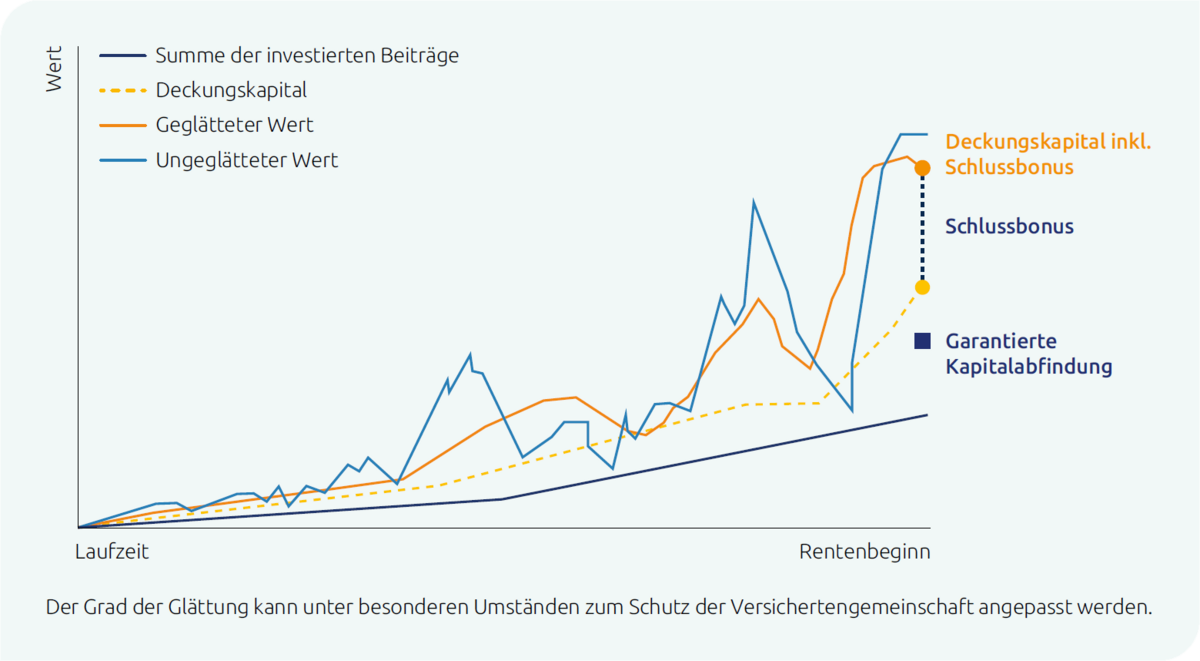

„With-Profits” ist ein langfristig angelegtes Altersvorsorgeprodukt, bei dem die Rendite an die Wertentwicklung der zugrunde liegenden Kapitalanlage gekoppelt ist, unter Berücksichtigung von Garantien und Smoothing. Neben den garantierten Werten erhalten Sie einen Teil der Erträge in Form von Bonuszuweisungen / laufenden Erhöhungen. Zusätzlich können Sie über den Schlussbonus abschließend an der Performance der zugrunde liegenden Kapitalanlage partizipieren.

Die Beiträge zu Ihrer Altersvorsorge mit einem With-Profits-Produkt bei Standard Life fließen in einen gemeinsamen Topf, den sogenannten „With-Profits Fund”. Dieser Topf ist wiederum in einzelne Serien unterteilt. Die Verträge einer Serie partizipieren gemeinsam an den Erträgen aus den der Serie zugrunde liegenden Kapitalanlagen und tragen gemeinsam die mit diesen Kapitalanlagen verbundenen Kapitalmarktrisiken.

Eine weitere wesentliche Eigenschaft der With-Profits-Produkte ist die Nutzung eines Glättungsverfahrens – genannt Smoothing. Das Glättungsverfahren soll die Auswirkungen kurzfristiger Schwankungen an den Kapitalmärkten auf Ihren Vertragswert reduzieren.

Dies sorgt für einen gewissen Schutz und eine gewisse Stabilität der Vertragswerte. Das Glättungsverfahren ist ein Mechanismus, der zu einem Risikoausgleich im Kollektiv der Versichertengemeinschaft führt. Sein Ziel ist eine gewisse Verstetigung der Performance, was auch bei deutschen Lebensversicherungen eine zentrale Rolle spielt. Unser Glättungsverfahren einschließlich der Methodik, wie es zum Schutz der Versichertengemeinschaft angepasst werden kann, steht im Einklang mit den „anerkannten Regeln der Versicherungsmathematik“, wie es vom deutschen Versicherungsvertragsrecht gefordert wird. Es schützt nicht vor längerfristigen negativen Kapitalmarktentwicklungen.

Ihre Beiträge werden – nach Abzug der aus den Beiträgen entnommenen Kosten – breit gestreut (diversifiziert) angelegt. Der With-Profits Fund investiert in Staatsanleihen, Unternehmensanleihen, Aktien, Geldmarktanlagen und – je nach With-Profits-Serie, der Ihr Vertrag angehört – auch in Immobilien und Infrastrukturprojekte. Abhängig von der Höhe der Garantien ist, ob wir mehr in Anleihen oder Aktien investieren. Schwerpunktmäßig investieren wir in Kapitalanlagen in der Währung Euro. Den aktuellen Anlagemix der unterschiedlichen With-Profits-Serien finden Sie auf unserer Webseite für deutsche Produkte hier und für österreichische Produkte hier. Welcher Serie Ihr Vertrag zugehört, erfahren Sie für deutsche Produkte hier und für österreichische Produkte hier.

Die Kapitalmärkte unterliegen Schwankungen. Anleger, die direkt in Fonds, Aktien oder Anleihen investieren, tragen das volle Marktrisiko. Kursschwankungen wirken sich direkt auf das Anlageguthaben dieser Anleger aus. Dagegen setzen unsere With-Profits-Verträge neben den garantierten Leistungen auf den kollektiven Ausgleich. Das bedeutet: Gewinne und Verluste werden über viele Anleger und über die Zeit verteilt. Das Ergebnis: Schwankungen an den Märkten wirken sich so nicht immer in voller Höhe und sofort auf die einzelnen Verträge aus.

Langfristige Abwärtsbewegungen können aber trotz des kollektiven Ausgleichs dazu führen, dass in Phasen starker Kurseinbrüche die Vertragsguthaben sinken. Ein Beispiel: Als Folge des Russland-Ukraine-Kriegs und der Probleme in internationalen Lieferketten kam es 2022 zu erheblichen Turbulenzen am Kapitalmarkt. Das führte – für Anleger direkt spürbar – zu einer rapiden Zinswende, höherer Inflation und stärkeren Schwankungen am Kapitalmarkt.

Was bedeutete das für Ihren With-Profits-Vertrag? Auch unsere Verträge gaben im Zuge dieser Marktturbulenzen nach – allerdings durch das Glättungsverfahren (Smoothing) zeitverzögert und geglättet.

Das Glättungsverfahren ist der größte Pluspunkt unserer With-Profits-Tarife. Es erlaubt einen „Risikoausgleich im Kollektiv und in der Zeit”, denn es senkt die Volatilität, also die Schwankungsbreite der Vertragsguthaben im Vergleich zu den Märkten. Der folgende Vergleich zeigt dies deutlich:

Bei der Auswahl der Kapitalanlagen sind für uns folgende Punkte zentral:

Es ist unser Ziel, unter Einhaltung dieser Punkte den Ertrag für unsere Kunden zu maximieren.

An den Kapitalmärkten gibt es zum Teil Schwankungen mit großen Höhen und Tiefen. Das Glättungsverfahren soll die Auswirkungen kurzfristiger Schwankungen reduzieren. Dies sorgt für einen gewissen Schutz und eine gewisse Stabilität der Vertragswerte. Das bedeutet: Wenn der Wert der zugrunde liegenden Kapitalanlage steigt, profitieren Kunden im Laufe der Zeit. Und: Sinkt der Wert der zugrunde liegenden Kapitalanlage, reduziert dies den Wert des Vertrags nicht sofort in vollem Umfang.

Unser Glättungsverfahren einschließlich der Methodik, wie es zum Schutz der Versichertengemeinschaft angepasst werden kann, steht im Einklang mit den „anerkannten Regeln der Versicherungsmathematik”, wie es vom deutschen Versicherungsvertragsrecht gefordert wird. Es schützt nicht vor längerfristigen negativen Kapitalmarktentwicklungen.

WICHTIG: Standard Life erzielt keine Gewinne oder Verluste aus der Anwendung des Glättungsverfahrens, da diese innerhalb der Versichertengemeinschaft verteilt werden.

Die garantierte Leistung ist mit Ihnen im Versicherungsschein beziehungsweise in den Nachträgen vertraglich vereinbart. Dort finden Sie auch die Höhe Ihrer garantierten Leistungen und die Bedingungen, unter denen sie als Mindestleistung ausgezahlt werden. Wenn die Bedingungen für die Zahlung einer garantierten Leistung erfüllt sind, wird mindestens diese garantierte Leistung ausgezahlt.

Die möglichen Leistungen zeigen Ihnen, wie sich unter unterschiedlichen Kapitalmarktentwicklungen Ihr Vertragswert entwickeln kann. Sie sind nicht garantiert und sagen auch nichts darüber aus, wie sich Ihr Vertragswert in der Zukunft entwickeln wird.

Unsere With-Profits-Verträge überzeugen langfristig mit guten Ablaufrenditen – und das selbst in turbulenten Zeiten. Doch das ist nicht der einzige Vorzug.

Neben den im Versicherungsschein beziehungsweise in den Nachträgen genannten garantierten Werten baut sich im Laufe der Zeit eine zweite Garantie auf: Die Garantie des sogenannten Deckungskapitals beziehungsweise des Nominalwerts.

Diese sind zum ursprünglich vereinbarten Vertragsablauf beziehungsweise Rentenbeginn und bei Tod in der Ansparphase garantiert.

Diese Garantie kann sich durch die Zuweisung von laufenden Erhöhungen beziehungsweise laufenden Boni im Laufe der Zeit erhöhen. Wir legen den Satz für die laufende Erhöhung mindestens einmal im Jahr fest – so behalten wir in verschiedenen Marktlagen ausreichend Flexibilität und haben die Investmentfreiheit, die wir brauchen, um die Marktchancen auch künftig im Sinne unserer Kunden zu nutzen. Der Satz kann null, aber nicht negativ sein.

Zum 1. Februar 2025 haben wir den Satz der laufenden Erhöhung wie folgt festgelegt:

| Laufende Erhöhung für With-Profits-Verträge vom 1. Februar 2025 bis 31. Januar 2026 | |

|---|---|

| Serie II | 0,00 % p. a. (aufgelegt am 01.08.1996) |

| Serie III | 0,75 % p. a. (aufgelegt am 01.09.2001) |

| Serie IV | 0,00 % p. a. (aufgelegt am 23.06.2006) |

| Serie V | 0,00 % p. a. (aufgelegt am 01.01.2010) |

Die laufende Erhöhung gilt für alle deutschen With-Profits-Verträge. Sie ist zum ursprünglich vereinbarten Vertragsablauf beziehungsweise Rentenbeginn und bei Tod in der Ansparphase garantiert.

Mehrere Faktoren spielen bei der Festsetzung des Satzes der laufenden Erhöhung eine Rolle: unsere Annahmen bezüglich zukünftiger Investmenterträge, die dauerhafte Wahrung der finanziellen Stärke unserer Funds und die Investmenterträge der Vergangenheit.

Für die Serie II belassen wir die laufende Erhöhung aktuell bei 0 %. Die Verträge der Serie II bieten bereits im Versicherungsschein beziehungsweise in den Nachträgen höhere Garantien. Serie III bietet im Versicherungsschein beziehungsweise in den Nachträgen geringere Garantien. Dafür erlaubt die finanzielle Stärke hier eine laufende Erhöhung, die größer ist als 0 % (aktuell 0,75 %).

Für die Serien IV und V steht für uns die Investmentfreiheit und die Wahrung der finanziellen Stärke im Vordergrund. Da wir gerade mit den beiden jüngsten Serien bei den festverzinslichen Wertpapieren, die wir zur Stabilisierung der ausgewogenen Portfolios benötigen, aufgrund der langen Niedrigzinsphase noch nicht die sonst möglichen langfristigen Investmenterträge erzielen konnten, wollen wir die Investmentfreiheit nicht durch eine über 0 % liegende laufende Erhöhung einschränken.

Die folgende Tabelle zeigt die Entwicklung der laufenden Erhöhungen seit Gründung der deutschen Niederlassung der Standard Life Versicherung.

| Serie II | Serie III | Serie IV + V | |

|---|---|---|---|

| 1996 – 2002 | 4,00 % | 4,00 % | |

| 2003 | 3,50 % | 3,50 % | |

| 2004 | 3,00 % | 3,00 % | |

| 2005 | 2,50 % | 2,50 % | |

| 2006 – 2008 | 2,00 % | 2,00 % | 2,00 % |

| 2009 – 2001 | 1,50 % | 1,50 % | 1,50 % |

| 2012 | 1,00 % | 1,00 % | 1,00 % |

| 2013 – 2014 | 0,50 % | 0,50 % | 0,50 % |

| 2015 – 2023 | 0,00 % | 0,00 % | 0,00 % |

| 2024 | 0,00 % | 0,50 % | 0,00 % |

| 2025 | 0,00 % | 0,75 % | 0,00 % |

Nein. Die garantierten Leistungen, die in Ihrem Versicherungsschein ausgewiesen sind, gelten verbindlich, wenn die vereinbarten Beiträge gezahlt werden.

WICHTIG: Bei einer Vertragsänderung, wie zum Beispiel einer Beitragsfreistellung oder Beitragsreduzierung, reduziert sich die garantierte Leistung entsprechend den reduzierten Beiträgen.

Bei With-Profits-Produkten überprüfen wir den Satz der laufenden Erhöhung beziehungsweise des laufenden Bonus mindestens einmal jährlich. Seine Höhe liegt im Ermessen des Unternehmens und kann auch null betragen. Der Satz der laufenden Erhöhung muss nicht für alle With-Profits-Serien identisch sein. Die jeweiligen Sätze spiegeln deren Merkmale einschließlich etwaiger Garantien wider. Den für Ihre Serie geltenden Satz der laufenden Erhöhung finden Sie auf Ihrer aktuellen Standmitteilung (Jahresbrief).

Mit dem Satz der laufenden Erhöhung wird der Nominalwert beziehungsweise das Deckungskapital tagesgenau verzinst. Der Nominalwert beziehungsweise das Deckungskapital ist zu Ablauf beziehungsweise Rentenbeginn und bei Tod vor Ablauf beziehungsweise Rentenbeginn garantiert.

SUXXESS-Verträge haben bis auf den sogenannten garantierten Rentenfaktor keine Form der Garantie. Daher ist im Vergleich zu den andere With-Profits-Produkten mit Garantien die Aktienquote höher. Die Entwicklung der Performance wird „geglättet“. Die Wertentwicklung über längere Zeiträume kann nicht vorausgesagt werden. Prognosen können daher nur unverbindlich erfolgen.

Sie erhalten zum Vertragsbeginn und mit jeder Standmitteilung (Jahresbrief) eine Modellrechnung zu Ihrem Vertrag von uns. Darin zeigen wir Ihnen, wie sich Ihr Vertrag unter verschiedenen Szenarien entwickeln könnte. Wir erstellen Modellrechnungen so, dass sie die aktuelle Situation des Vertrags möglichst gut widerspiegeln. Die Szenarien stellen wir anhand beispielhafter Zinssätze, den sogenannten Illustrationszinssätzen, dar. Unsere Modellrechnungen basieren immer auf dem aktuellen Vertragswert.

Bei einer Beitragsfreistellung zahlen sie keine Beiträge mehr, aber Ihr Vertrag bleibt bestehen. Da Sie weniger Beiträge zahlen, als bislang vereinbart, reduzieren sich Ihre garantierten Leistungen.

Eingeschlossene Risikobausteine, wie zum Beispiel eine BU-Rente und eine Todesfallsumme, werden ebenfalls reduziert oder ausgeschlossen. Eine Alternative zur Beitragsfreistellung sind Beitragsferien (nicht für Basisrenten). Während der Beitragsferien bleiben die Risikobausteine unverändert im Vertrag.

Bitte lassen Sie sich bezüglich Ihrer individuellen Wünsche und Bedürfnisse beraten.

Sie können Ihren Vertrag jederzeit zum nächsten Monatsende kündigen. Bitte bedenken Sie jedoch:

Eine Lebensversicherung ist auf eine lange Laufzeit ausgelegt. Wenn Sie den Vertrag vorzeitig kündigen, verschenken Sie leider einen großen Teil der bisher eingezahlten Beiträge. Das liegt daran, dass gerade in den ersten Jahren viele Kosten anfallen. Der Rückkaufswert ist deshalb oft niedriger als das, was Sie eingezahlt haben.

Außerdem fällt mit der Kündigung auch Ihr Versicherungsschutz weg, Sie verlieren wertvolle Garantien und es können steuerliche Nachteile entstehen. Eine Auszahlung nach einer kurzen Laufzeit ist in vielen Fällen steuerpflichtig, während Sie bei einer Auszahlung am Ende der planmäßigen Vertragsdauer von steuerlichen Vorteilen profitieren können.

Eine Lebensversicherung ist auch ein wichtiger Baustein Ihrer Altersvorsorge, den Sie mit einer Kündigung aufgeben.

Anstatt zu kündigen, gibt es in vielen Fällen bessere Lösungen:

So sichern Sie den Wert Ihrer bisherigen Einzahlungen und vermeiden unnötige Verluste.

Eine Kündigung kann nicht wieder rückgängig gemacht werden.

Bitte lassen Sie sich daher zu Ihren Möglichkeiten eingehend beraten, bevor Sie eine Kündigung aussprechen.

Wie bei Lebensversicherungen üblich, werden zu Beginn verstärkt Abschlusskosten vom Vertrag abgezogen. Das führt dazu, dass der Vertragswert zu Beginn geringer ist. Nachdem die Phase der Abschlusskostenentnahme vorüber ist, findet nur noch eine geringe bis gar keine Kostenentnahme aus den Beiträgen statt. Daher kann es für Sie ungünstig sein, den Vertrag vorzeitig zu beenden.

Lassen Sie sich vor einer möglichen Kündigung zu Ihren Optionen beraten.

Wenn es sich bei Ihrem Versicherungsvertrag um eine Rentenversicherung handelt, geht der Vertrag zum Rentenbeginn in die Rentenphase über und Sie profitieren von einer sicheren Rente, die auf jeden Fall Ihr ganzes Leben lang gezahlt wird.

Für die Rente stehen Ihnen zum Rentenbeginn Optionen zur Verfügung, mit denen Sie die Verrentung an Ihre Lebenssituation anpassen können. Sie können sich alternativ einen Teil oder das gesamte Kapital auszahlen lassen.

Wenn Sie jetzt noch nicht in Rente gehen möchten, haben Sie in vielen Fällen die Möglichkeit den Rentenbeginn nach hinten zu verschieben und zum Beispiel das Kapital beitragsfrei im Vertrag stehen zu lassen.

Lassen Sie sich bitte rechtzeitig vor Rentenbeginn beraten, um die beste Verrentungsoption für sich zu wählen.

Bitte beachten Sie: Kapitalleistungen aus deutschen Verträgen mit Vertragsabschluss vor 2005 sind in der Regel steuerfrei. Bei steuerpflichtigen Kapitalleistungen, zum Beispiel aufgrund eines Vertragsabschlusses ab 2005, wird von den in der Kapitalleistung enthaltenen Erträgen die Kapitalertragsteuer (inklusive Solidaritätszuschlag und gegebenenfalls Kirchensteuer) einbehalten und an das Finanzamt abgeführt.

Wenn Sie sich für eine Kapitalleistung entscheiden, können Sie die Auszahlung in eine private Renten- oder Lebensversicherung bei Standard Life investieren, um weiter von den Steuervorteilen, die eine Anlage in eine Versicherung bietet, zu profitieren.

Je nachdem wie Ihre aktuelle Lebenssituation oder -planung aussieht, können Sie mit unseren Produktlösungen entscheiden, wie lange Sie anlegen wollen. So können Sie sich für eine Kapitalauszahlung oder Rentenleistungen oder eine Kombination aus beiden entscheiden oder das Kapital bereits auf die nächste Generation übertragen.

Wenn es sich bei Ihrem Vertrag um eine Kapitallebensversicherung handelt, ist die Wiederanlage des ausgezahlten Geldbetrags über unsere Sofortrente möglich. Dabei wird der Auszahlungsbetrag aus Ihrer Lebensversicherung als Einmalbeitrag (beziehungsweise Einmalerlag) in unsere Sofortrente eingezahlt, bei der sofort eine Rentenzahlung erfolgt.

Diese können Sie flexibel einsetzen, wenn Sie Ihren Ruhestand planen. Zum Beispiel, wenn Sie früher in Rente gehen wollen. Dann können Sie mit dem Extraeinkommen aus der Sofortrente die Zeit bis zu Ihrem gesetzlichen Rentenalter überbrücken. Sie können eine Sofortrente aber auch als lebenslange Ergänzung zu einer gesetzlichen Rente nutzen. Sie ist sicher, Sie können fest mit ihr planen und Sie profitieren von den vielen Optionen. In beiden Fällen können Ihnen die Rentenzahlungen aus der Sofortrente helfen, auch im Ruhestand Ihren gewohnten Lebensstandard zu halten.

Stirbt die versicherte Person während der Aufschubzeit (die Zeit zwischen Versicherungsbeginn und Rentenbeginn), erhalten die Bezugsberechtigten das Maximum aus den eingezahlten Beiträgen, dem aktuellen Rückkaufswert und einer gegebenenfalls vereinbarten Todesfallsumme.

Für die Produkte Vorsorgemanagement, Airbag und Swing zahlen wir im Todesfall der versicherten Person das Maximum aus der vereinbarten Todesfallsumme und 105 % des Rückkaufswerts.

Wer bei Ihrem Vertrag im Todesfall bezugsberechtigt ist, das heißt die Todesfallleistung erhält, können Sie Ihren Versicherungsunterlagen entnehmen.

Die Höhe der Absicherung im Todesfall können Sie jeweils der aktuellen Standmitteilung (Jahresbrief) entnehmen. Damit können Sie auch prüfen, ob es sinnvoll wäre, die Höhe der Absicherung anzupassen, weil diese sich auf den Rückkaufswert auswirken kann.

Bei einer Basisrente wird die Todesfallleistung den Hinterbliebenen in Form einer monatlichen Rente ausgezahlt. Im Todesfall nach dem Rentenbeginn ist die Auszahlung einer Todesfallleistung ebenfalls möglich, sofern Ihr Vertrag diese Option enthält. Ob dies für Ihren Vertrag der Fall ist, können Sie Ihren Versicherungsunterlagen entnehmen.

Wenn eine Absicherung gegen Berufsunfähigkeit im Vertrag vereinbart wurde (siehe Versicherungsschein oder Nachträge), zahlt Standard Life im Falle einer anerkannten Berufsunfähigkeit eine monatliche Rente (sofern vereinbart). Zusätzlich übernehmen wir bei Einschluss einer Beitragsbefreiung in den Vertrag die laufende Beitragszahlung.

Zur Finanzierung der Absicherung gegen Berufsunfähigkeit entnehmen wir gemäß der Vereinbarung regelmäßig Risikokosten aus dem Vertrag. Die Höhe der Risikokosten ist abhängig vom gewährten Versicherungsschutz und hat Einfluss auf den Vertragswert.

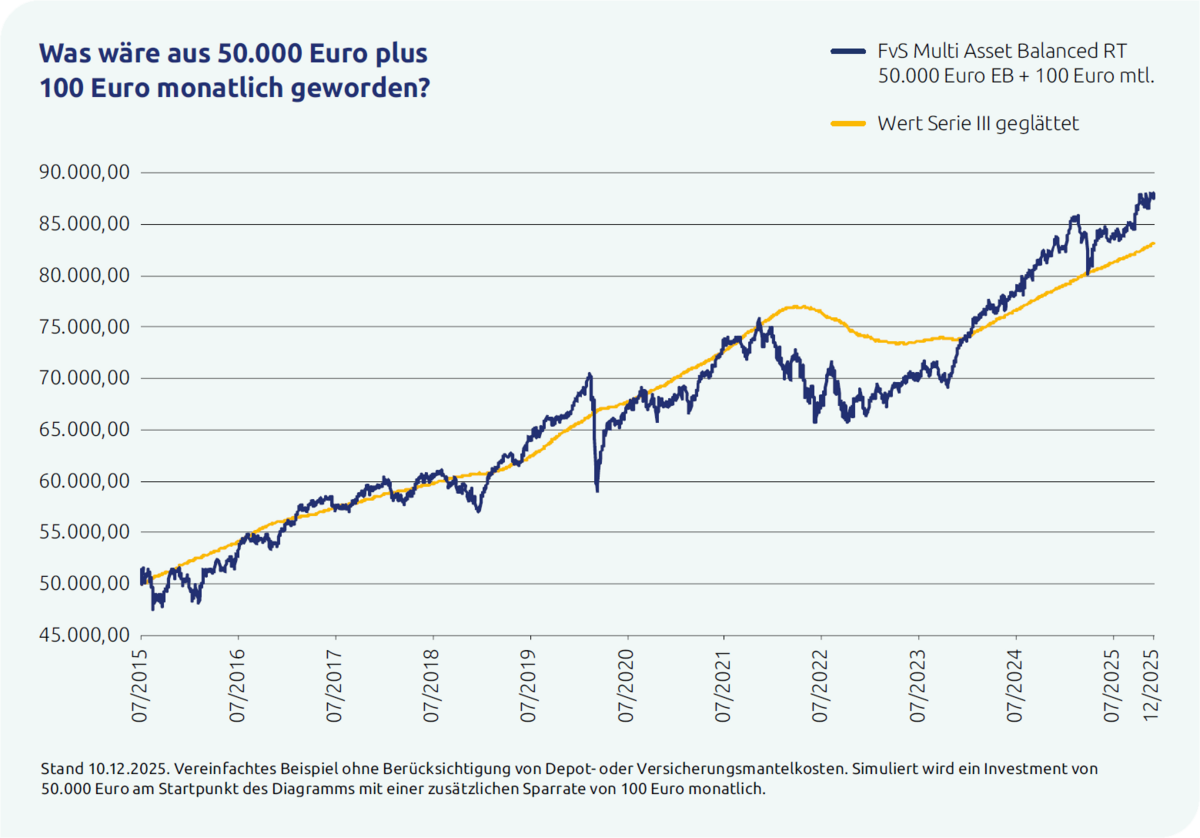

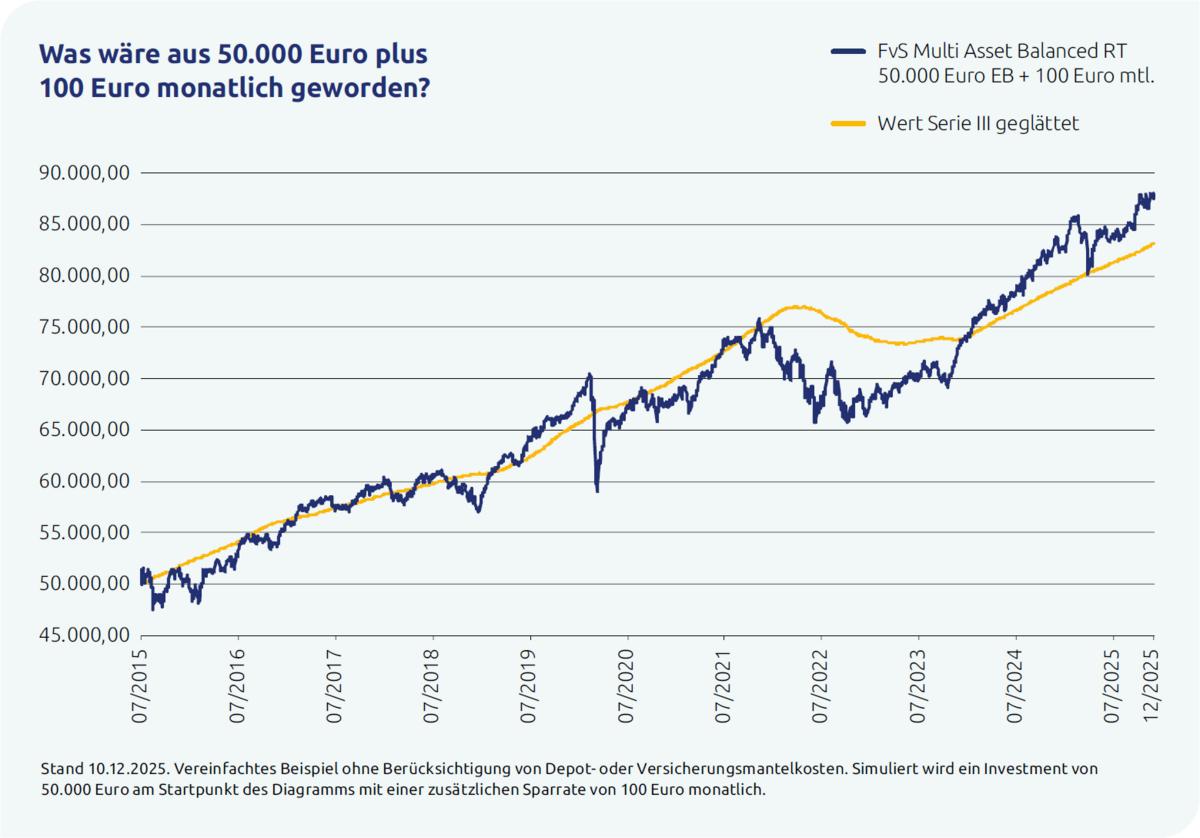

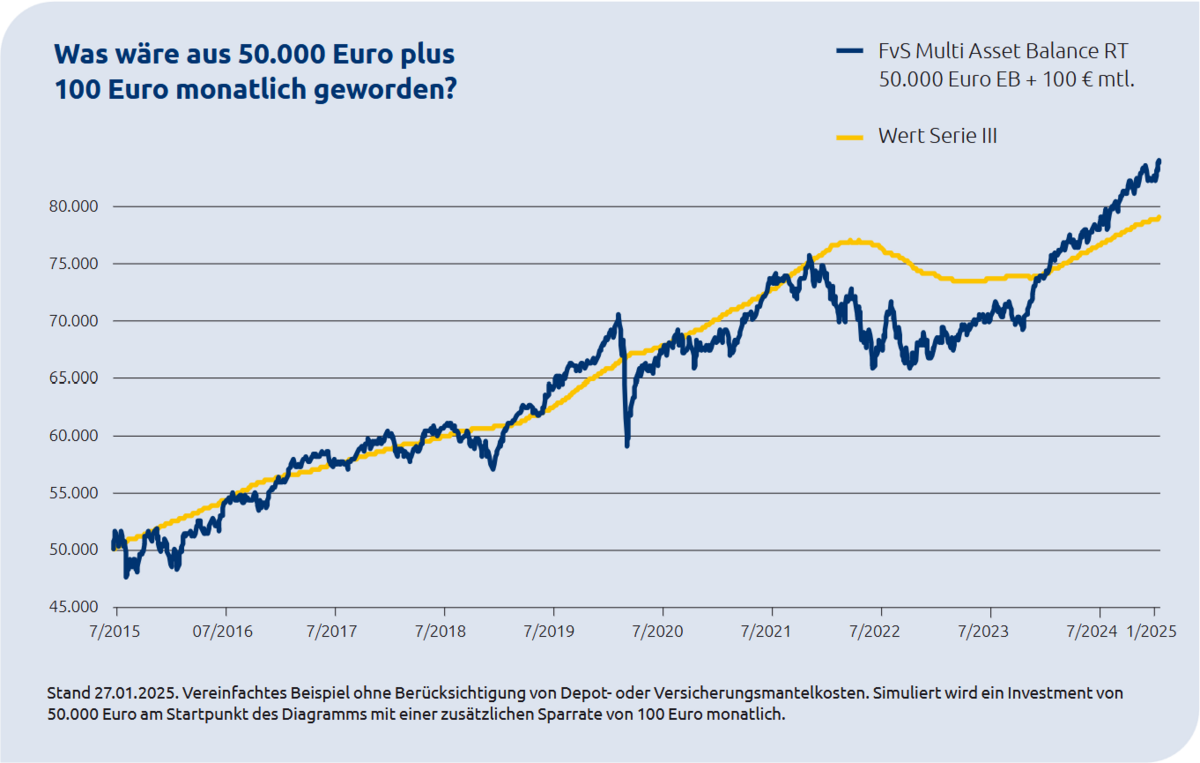

Ihr With-Profits-Vertrag reagiert dank des Glättungsverfahrens nicht so stark auf kurzfristige Krisen wie ein Mischfonds. Kurzfristige Verluste werden abgefedert. Die langfristige Entwicklung ist vergleichbar, wie Sie in der folgenden Grafik sehen können:

Das Glättungsverfahren schützt Ihr Vertragsguthaben in schwierigen Marktphasen vor kurzfristigen negativen Wertentwicklungen. Gleichzeitig führt es dazu, dass Erholungen zeitverzögert im Vertragswert ankommen. Der With-Profits Fund folgt also nicht eins zu eins den Marktbewegungen. Das sorgt für mehr Stabilität. Es bedeutet aber auch, dass positive Entwicklungen erst mit etwas Verzögerung sichtbar werden.

Einige Kunden entscheiden sich zum Beispiel aus wirtschaftlichen Gründen zur vorzeitigen Kündigung ihres Versicherungsvertrags. Eine solche Entscheidung sollte aber immer gut überlegt sein – denn durch die Kündigung nehmen Sie nicht nur mögliche Verluste in Kauf, sondern geben auch einen wertvollen Baustein zum Aufbau einer privaten Altersversorgung auf. Außerdem verzichten Sie auf mögliche Steuervorteile.

Die Garantien, die Ihr Vertrag bietet, würden Ihnen durch eine Kündigung verloren gehen. Bleiben Sie dabei, können Sie darauf vertrauen, dass Ihnen bei Ablauf beziehungsweise Rentenbeginn mindestens der dann aktuelle Nominalwert beziehungsweise das dann aktuelle Deckungskapital zur Verfügung steht. Damit können Sie auch von den laufenden Erhöhungen beziehungsweise laufenden Boni profitieren, die Ihre Ablaufleistung je nach Kapitalmarktentwicklung erhöhen können. Ihr Vertrag enthält außerdem noch eine im Versicherungsschein beziehungsweise in den Nachträgen genannte garantierte Mindestablaufleistung beziehungsweise Mindestrente. Schon heute können Sie sicher sein, dass Sie diesen Wert mindestens bei Ablauf beziehungsweise Rentenbeginn erhalten. Insgesamt steht Ihnen damit das Maximum aus Nominalwert beziehungsweise Deckungskapital und der garantierten Mindestleistung zur Verfügung.

Den Kern unserer With-Profits bildet ein breit diversifiziertes Anlageportfolio, der sogenannte With-Profits Fund. Das Portfolio investiert in festverzinsliche Wertpapiere wie Staatsanleihen mit guter Bonität, europäische Unternehmensanleihen und europäische Aktien, aber auch in internationale Aktien und Geldmarktanlagen.

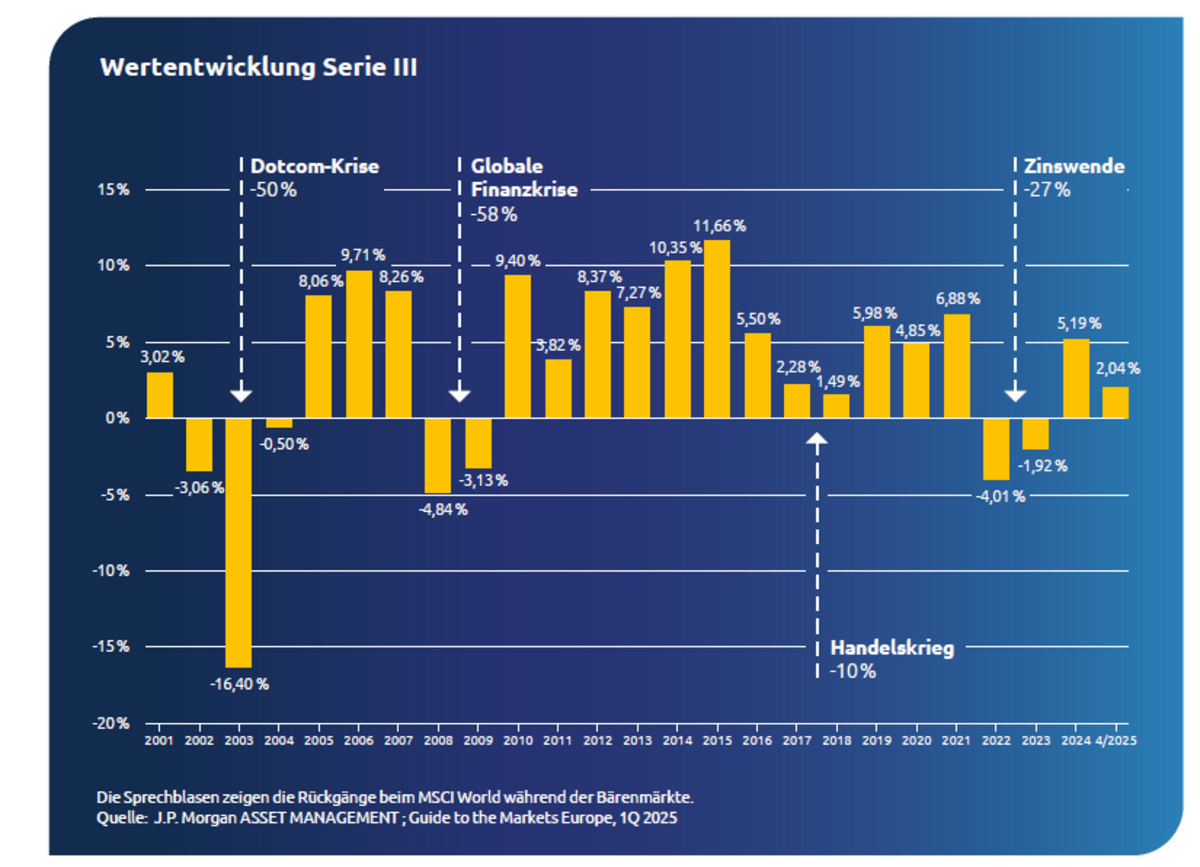

Je nach Serie wird in weitere Anlageformen wie Immobilien und Infrastrukturprojekte investiert. Der Anlagemix sorgt für gute Renditechancen und macht gleichzeitig resistenter gegen Schwankungen an den Finanzmärkten. Das wird deutlich, wenn wir den geglätteten Verlauf der Serie III seit deren Auflage betrachten.

Viele Kunden sprechen uns darauf an, warum sich unsere With-Profits-Kapitalanlagen nicht 1:1 wie klassische Multi-Asset-Produkte entwickeln.

Kapitalmärkte sind zum Teil von Schwankungen mit großen Höhen und Tiefen geprägt. Um unsere Kunden vor kurzfristigen Marktschwankungen besser zu schützen, kommt bei der Beteiligung am With-Profits Fund ein Glättungsverfahren, das sogenannte Smoothing*, zum Einsatz. Dieses glättet die Schwankungen in unseren With-Profits Funds und sorgt für einen gewissen Schutz und eine gewisse Stabilität der Vertragswerte.

* Details zum Smoothing finden Sie unter: https://www.standardlife.de/dl-6deb464

Mit Beginn der Ukrainekrise hatten sich die Vorzeichen an den internationalen Finanzmärkten geändert. Aufgrund der extrem gestiegenen Inflation erlebten wir den schnellsten Zinsanstieg der Geschichte. Das machte 2022 zum schlechtesten Jahr für Anleihen und zum drittschlechtesten Jahr für Aktienanlagen. Diesen Schock konnte unser With-Profits-Produktkonzept zum Teil abfedern.

Das verdeutlicht der Blick auf die Anlageklassen und Anlagen im Jahr 2022. In Europa sanken Anleihenkurse um 18,4 %, wenn wir den iBoxx Euro Sovereign Index (Staatsanleihen Eurozone) heranziehen. Der MSCI World verlor in der Spitze bis zu 27 %.

Anders als bei einer reinen Fondspolice oder einer Anlage in Fonds griffen die Vorteile unseres Produktkonzepts, das die Möglichkeiten des kollektiven Sparens geschickt nutzt. So verhindert das Produktkonzept das sofortige Durchschlagen von Kapitalmarktveränderungen.

Das ist uns, wie folgendes Beispiel aufzeigt, über die Jahre gut gelungen. Ein ausgewogener Multi-Asset-Fonds, in unserem Beispiel der FvS Multi Asset Balance RT, hat neben dem langfristig guten Ergebnis die Marktbewegungen 1:1 abgebildet. Eine Anlage in unserer With-Profits-Serie III kann sich nicht der generellen Marktbewegung entziehen, aber die Schwankungen deutlich reduzieren.

Eine Folge dieser Glättung ist, dass wir einen zeitlichen Verzug bei der Erholung der Verträge sehen.

In unserem vereinfachten Beispiel ohne Berücksichtigung von Depot- oder Versicherungsmantelkosten simulieren wir ein Investment von 50.000 Euro am Startpunkt des Diagramms mit einer zusätzlichen Sparrate von 100 Euro monatlich.

Wir können uns den generellen Marktbewegungen nicht entziehen, dämpfen aber die kurzfristige Entwicklung. Das hat zur Folge, dass die Vertragswerte in der Regel in fallenden Märkten langsamer fallen und in steigenden Märkten etwas zeitverzögert an der Erholung teilnehmen. Unser Produktkonzept lässt sich nicht 1:1 mit Kapitalmarktprodukten vergleichen. Seit dem Jahresbeginn 2024 sehen wir auch eine Erholung bei den Vertragswerten.

Die folgenden Anlageergebnisse beziehen sich auf die Kapitalanlagen, in die unsere With-Profits-Verträge investieren – Kosten für den Abschluss, die Verwaltung und den Risikoschutz sind nicht berücksichtigt. Berücksichtigt sind alle weiteren Beträge, die dem Fonds entnommen oder separiert wurden.

| Serie | Serie II | Serie III | Serie IV | Serie V | Suxxess | Suxxess II |

|---|---|---|---|---|---|---|

| geglättete Performance 2025 (Stand: 30. April 2025) | 1,62 % | 1,96 % | 1,31 % | 1,07 % | 3,56 % | 3,58 % |

Die folgenden Anlageergebnisse beziehen sich auf die Kapitalanlagen, in die unsere With-Profits-Verträge investieren – Kosten für den Abschluss, die Verwaltung und den Risikoschutz sind nicht berücksichtigt. Berücksichtigt sind alle weiteren Beträge, die dem Fonds entnommen oder separiert wurden.

withProfitsBarII

withProfitsBarIII

withProfitsBarIV

withProfitsBarV

| Serie (Auflagejahr) | 01.01.2025 – 30.04.2025 | 1 Jahr zum 30.04.2025 | 3 Jahre zum 30.04.2025 | 5 Jahre zum 30.04.2025 | 10 Jahre zum 30.04.2025 | Seit Auflegung |

|---|---|---|---|---|---|---|

| Serie II (1996) | 1.62 % | 3.56 % | -0.83 % | 0.58 % | 2.12 % | 5.95 % |

| Serie III (2001) | 1.96 % | 4.48 % | 0.29 % | 2.05 % | 3.12 % | 3.05 % |

| Serie IV (2006) | 1.31 % | 3.33 % | -1.57 % | 0.35 % | 2.69 % | 4.38 % |

| Serie V (2010) | 1.07 % | 2.84 % | -2.03 % | -0.12 % | 2.20 % | 3.93 % |

| Serie (Auflagejahr) | |

|---|---|

| Serie II (1996) | 01.07.1996 |

| Serie III (2001) | 01.07.2001 |

| Serie IV (2006) | 01.07.2006 |

| Serie V (2010) | 01.09.2010 |

Das Anlageergebnis bildet eine wichtige Grundlage für die Entwicklung unserer With-Profits-Verträge. Wie sich ein Vertrag im Einzelfall entwickelt, hängt jedoch von zahlreichen weiteren Faktoren ab. Neben der Glättung (Smoothing) sind das vor allem der Zeitpunkt des Vertragsbeginns beziehungsweise der Investitionszeitpunkt, die Laufzeit und die Kostenstruktur.

Als renditeorientierte Produkte werden With-Profits von den Entwicklungen an den Finanzmärkten beeinflusst. Das Glättungsverfahren Smoothing soll die Auswirkungen kurzfristiger Kursschwankungen auf die Wertentwicklung bei Ablauf beziehungsweise Rentenbeginn reduzieren. Smoothing schützt jedoch nicht vor langfristigen negativen Kapitalmarktentwicklungen und kann zum Schutz der Versichertengemeinschaft angepasst werden. Die Auswirkungen von negativen Wertentwicklungen bei Ablauf oder Rentenbeginn werden nach unten begrenzt durch

Wichtige Hinweise

Die in dieser Information dargestellte Wertentwicklung der With-Profits bezieht sich ausschließlich auf die Kapitalanlage, die unseren With-Profits-Verträgen zugrunde liegt. Kosten für den Abschluss, die Verwaltung und den Risikoschutz sind nicht berücksichtigt. Berücksichtigt sind alle weiteren Beträge, die dem Fonds entnommen oder separiert wurden. Die Werte sind damit nicht direkt auf Versicherungsverträge anzuwenden. Werte aus der Vergangenheit erlauben keine Rückschlüsse auf die Zukunft.

In den With-Profits Funds können derivative Finanzinstrumente für ein effizientes Portfoliomanagement, zur Absicherung von Kapitalmarktrisiken, zur Erreichung der Anlageziele oder zur Steuerung der Duration des Portfolios eingesetzt werden. Umsichtig angewendet sind Derivate ein effektives und kostengünstiges Instrument, sie können jedoch selbst dann zu einer erhöhten Volatilität der Performance führen.

In der Regel überprüfen wir den Prozentsatz für die laufende Erhöhung einmal im Jahr. Für die Serie IV/V des German With-Profits Fund können Überprüfungen auch unterjährig stattfinden. In extremen Finanzmarktsituationen ist dann zum Beispiel eine Anpassung der laufenden Erhöhung möglich (vgl. § 3 der Versicherungsbedingungen).2 Für Veträge, die vor dem 1. Januar 2008 abgeschlossen wurden, verwenden wir die Begriffe Deckungskapital und laufender Bonus.

1 Die Anlageergebnisse (geglättet, p. a.) beziehen sich auf die Kapitalanlagen, in die unsere With-Profits-Verträge investieren – Kosten für den Abschluss, die Verwaltung und den Risikoschutz sind nicht berücksichtigt. Berücksichtigt sind alle weiteren Beträge, die dem Fonds entnommen oder separiert wurden.

2 Im Falle einer unterjährigen Überprüfung und damit verbundenen Anpassung des laufenden Bonusses gilt die Anpassung nur für die Zukunft und nicht rückwirkend für den gesamten Zeitraum.

Unsere With-Profits-Verträge investieren in ein gemischtes Portfolio aus festverzinslichen Wertpapieren, Aktien und einem kleineren Teil an anderen Investments wie zum Beispiel Geldmarktanlagen – diese diversifizierte Anlage reduziert üblicherweise die Auswirkungen von Schwankungen an den Finanzmärkten und sorgt gleichzeitig für gute Renditechancen.

Mit einem With-Profits-Vertrag von Standard Life profitieren Kunden von den Chancen eines ausgewogenen Anlageportfolios und können gleichzeitig auf Garantien vertrauen. Denn wir garantieren von Anfang an eine Mindestleistung zum vertraglich vereinbarten Ablaufdatum oder Rentenbeginndatum. Bei der Vermögensplanung ist es sinnvoll, die Chancen unterschiedlicher Anlageklassen zu nutzen. Den Kern unserer With-Profits bildet ein breit diversifiziertes Anlageportfolio, der sogenannte With-Profits Fund. Das Portfolio investiert in festverzinsliche Wertpapiere wie Staatsanleihen mit guter Bonität und europäische Unternehmensanleihen, überwiegend europäische Aktien, einem kleinen Anteil an internationalen Aktien als auch z.B. Geldmarktanlagen. Je nach Serie wird in weitere Anlageformen wie Immobilien und Infrastrukturprojekte investiert. Der Anlagemix sorgt für gute Renditechancen und macht gleichzeitig resistenter gegen Schwankungen an den Finanzmärkten.

Den verschiedenen Generationen unserer With-Profits-Produkte ordnen wir bestimmte Kapitalanlageportfolios zu – die sogenannten Serien unserer With-Profits-Kapitalanlagen. So können wir alle Versicherungsnehmer angemessen an den Erträgen aus den Kapitalanlagen beteiligen.

Angaben zu Anlagemix oder Wertentwicklung beziehen sich immer auf die einzelnen Serien unserer With-Profits-Kapitalanlagen, welche auf den folgenden Seiten dargestellt werden.

Zum 31. Dezember 2024 hatten die einzelnen Anlageklassen folgende Anteile am Vermögen der With-Profits Funds (Werte gerundet):

withProfitsDonutII

| 31.12.2023 | 31.12.2022 | 31.12.2021 | 31.12.2020 | |

|---|---|---|---|---|

| Staatsanleihen | 54,16 % | 54,00 % | 54,00 % | 54,10 % |

| Unternehmensanleihen | 3,85 % | 3,70 % | 4,80 % | 7,27 % |

| Aktien Europa | 17,35 % | 18,70 % | 21,20 % | 21,67 % |

| Aktien Welt | 8,31 % | 5,70 % | 3,30 % | 3,32 % |

| Immobilien | 3,75 % | 4,10 % | 5,00 % | 4,31 % |

| Sonstige1 | 12,58 % | 13,80 % | 11,80 % | 9,33 % |

withProfitsDonutIII

| 31.12.2023 | 31.12.2022 | 31.12.2021 | 31.12.2020 | |

|---|---|---|---|---|

| Staatsanleihen | 34,94 % | 34,70 % | 34,70 % | 38,11 % |

| Unternehmensanleihen | 9,66 % | 9,60 % | 10,20 % | 14,10 % |

| Aktien Europa | 26,18 % | 27,90 % | 31,80 % | 28,08 % |

| Aktien Welt | 12,19 % | 8,40 % | 4,90 % | 4,31 % |

| Immobilien | 4,93 % | 5,50 % | 6,80 % | 6,17 % |

| Sonstige1 | 12,10 % | 13,90 % | 11,60 % | 9,23 % |

withProfitsDonutIV

| 31.12.2023 | 31.12.2022 | 31.12.2021 | 31.12.2020 | |

|---|---|---|---|---|

| Staatsanleihen | 38,21 % | 38,40 % | 42,80 % | 47,04 % |

| Unternehmensanleihen | 13,90 % | 14,10 % | 16,50 % | 18,26 % |

| Aktien Europa | 25,34 % | 26,80 % | 26,50 % | 21,13 % |

| Aktien Welt | 11,49 % | 8,10 % | 3,80 % | 3,05 % |

| Sonstige1 | 11,06 % | 12,60 % | 10,40 % | 10,52 % |

withProfitsDonutV

| 31.12.2023 | 31.12.2022 | 31.12.2021 | 31.12.2020 | |

|---|---|---|---|---|

| Staatsanleihen | 38,21 % | 38,40 % | 42,80 % | 47,04 % |

| Unternehmensanleihen | 13,90 % | 14,10 % | 16,50 % | 18,26 % |

| Aktien Europa | 25,34 % | 26,80 % | 26,50 % | 21,13 % |

| Aktien Welt | 11,49 % | 8,10 % | 3,80 % | 3,05 % |

| Sonstige1 | 11,06 % | 12,60 % | 10,40 % | 10,52 % |

1 Unter „Sonstige“ fallen zum Beispiel Bareinlagen, Geldmarktinstrumente und Infrastruktur.

In den With-Profits Funds können derivative Finanzinstrumente für ein effizientes Portfoliomanagement, zur Absicherung von Kapitalmarktrisiken, zur Erreichung ihrer Anlageziele oder zur Steuerung der Duration des Portfolios eingesetzt werden. Umsichtig angewendet sind Derivate ein effektives und kostengünstiges Instrument, sie können jedoch selbst dann zu einer

Stand: Februar 2025

Die laufenden Erhöhungen erhöhen den Nominalwert / das Deckungskapital. Dieser / Dieses ist zum ursprünglich vereinbarten Vertragsablauf beziehungsweise Rentenbeginn und bei Tod in der Ansparphase garantiert.

Die Deklarierung der laufenden Erhöhungen erfolgt nach Ermessen von Standard Life. Laufende Erhöhungen können auf null gesetzt werden. Einzelheiten zu den Garantien finden Sie in Ihren Versicherungsunterlagen.

Bei unseren With-Profits überprüfen wir den Satz für die laufende Erhöhung mindestens einmal im Jahr. Dadurch behalten wir in verschiedenen Marktlagen ausreichend Flexibilität, um Marktchancen auch künftig im Sinne unserer Kunden zu nutzen. Die laufenden Erhöhungen wurden daher für die Zeit ab dem 1. Februar 2025 bis zum 31. Januar 2026 für die Serien II, IV und V mit 0,0 Prozent und für die Serie III auf 0,75 Prozent festgesetzt. Diese Festlegung gilt für alle deutschen und österreichischen With-Profits-Verträge (Lebensversicherungen und aufgeschobene Rentenversicherungen). Außerdem bieten wir eine vertraglich zugesicherte Garantie zum vertraglich vereinbarten Ablauf- beziehungsweise Rentenbeginndatum. Diese Garantie ist unabhängig vom Marktumfeld und ändert sich nicht.

Seit dem 1. Januar 2020 muss Standard Life International gemäß irischem Aufsichtsrecht die Grundsätze darlegen, nach denen wir unser With-Profits-Geschäft managen. Die Dokumente für die jeweiligen With-Profits-Generationen finden Sie hier als PDF zum Download:

Unser Vorstand muss zudem einmal im Jahr allen Inhaberinnen und Inhabern von With-Profits-Versicherungsverträgen zur Einhaltung der in den With-Profits Operating Principles (WPOPs) beschriebenen Grundsätzen berichten. Der Bericht muss immer spätestens zur Mitte des Folgejahres auf unser Website verfügbar sein. Der erste Bericht dieser Art erfolgt nun für das Jahr 2019. Für Deutschland und Österreich gibt es jeweils zum entsprechend Fund einen Bericht.

Unsere Versicherungsnehmerschaft informieren wir über den Bericht in ihrem Jahresbrief. Der Bericht bestätigt die Einhaltung der Grundsätze aus den WPOPs, erläutert die Governance rund um die With-Profits, die insbesondere dem Schutz der Interessen der Versicherungsnehmerinnen und -nehmer dient, sowie die Rückversicherung zu Standard Life Assurance Limited (SLAL). Darüber hinaus enthält er die Statements der im Rahmen der Governance handelnden Gremien und Personen zum Management der With-Profits. Des Weiteren wird kurz auf die wesentlichen Bereiche der WPOPs eingegangen. Diese werden kurz erklärt, wobei an etlichen Stellen auf die Erläuterungen aus den WPOPs zurückgegriffen wird.

1 Gültig für die Produkte Freelax, Airbag, Swing, Go, Suxxess und Vorsorgemanagement

2 Gültig für das Produkt Freelax

Auf dieser Seite finden Sie alle wichtigen Informationen rund um unser Erfolgsprodukt – ob zur eigenen Information, zur Vorbereitung für Ihr Beratungsgespräch oder zur Weiterleitung an Ihren Kunden.

1 Gültig für die Produkte Freelax, Airbag, Swing, Go, Suxxess und Vorsorgemanagement

2 Gültig für das Produkt Freelax

Hier finden Sie FinanzberaterInnen in Ihrer Nähe

Unser Portal macht Ihnen die Arbeit extraeinfach: Mehr Überblick, weniger Papier, automatisierte Prozesse, umfassendes Self-Servicing und weitere nützliche Funktionen. Entdecken Sie hier die Highlights.

Zum Portal